和歌山の税理士・和田全史です。

年末が近づくと、多くの会社で行われるのが「年末調整」です。いくつもの申告書を提出する必要がありますが、その中でも特に手間がかかるのが「保険料控除申告書」ではないでしょうか。

生命保険や地震保険、社会保険、小規模企業共済など、複数の控除を1枚の用紙でまとめて申告するため、どこにどの金額を書くのか迷いやすいものです。特に生命保険料控除は「一般」「介護医療」「個人年金」の区分に加え、新旧制度の扱いも異なり、計算の手順がやや複雑です。

この記事では、4つの保険料控除の全体像と、それぞれの書き方のポイントを整理します。特に記載の難しい生命保険料控除と地震保険料控除を中心に、証明書のサンプルを用いながら、実際の記入の流れをわかりやすく解説していきます。

制度の概要(共通)

保険料控除申告書は、年末調整で「支払った保険料や掛金の内容を申告し、所得控除を受ける」ための書類です。

この用紙には、次の4つの所得控除がまとめられています。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

これらはいずれも「支払額に応じて課税対象となる所得を減らす」仕組みで、いわゆる所得控除に分類されます。支払額がそのまま戻るわけではありませんが、課税対象所得を減らすことで最終的な税額は軽くなります。

控除証明書は、保険会社や共済団体などから毎年10月ごろに送られてきます。その内容をもとに、申告書の該当欄に金額を記入します。

基本的には、紙の証明書を勤務先に提出するのが一般的です。勤務先が電子的控除証明書を受け取れる仕組みを導入している場合に限り、従業員が電子データで提出することで紙の原本を省略できるケースもあります。

生命保険料控除

生命保険料控除の概要

生命保険料控除は、民間の生命保険会社などに支払った保険料を対象とする所得控除です。

平成24年(2012年)の税制改正により、「一般」「介護医療」「個人年金」の3つに区分され、それぞれに控除の上限額が設定されています。

以下は、新制度(平成24年1月1日以降の契約)における控除上限額(所得税)です。

| 区分 | 対象 | 控除上限額 |

|---|---|---|

| 一般生命保険料控除 | 死亡・養老保険等 | 4万円 |

| 介護医療保険料控除 | 医療・がん・介護保険等 | 4万円 |

| 個人年金保険料控除 | 年金型の生命保険 | 4万円 |

これらを合計して、所得税では最大12万円まで控除が受けられます。

平成24年1月1日以降に締結した契約は「新制度」、それ以前に締結したものは「旧制度」として扱われます。旧制度では区分が「一般」と「個人年金」の2種類のみで、控除上限額はそれぞれ5万円です。

証明書には「新制度」「旧制度」が明記されているため、まず制度の区分を確認し、それぞれの支払額を合計して申告書の計算表に当てはめ、控除額を求めます。

生命保険料控除の書き方

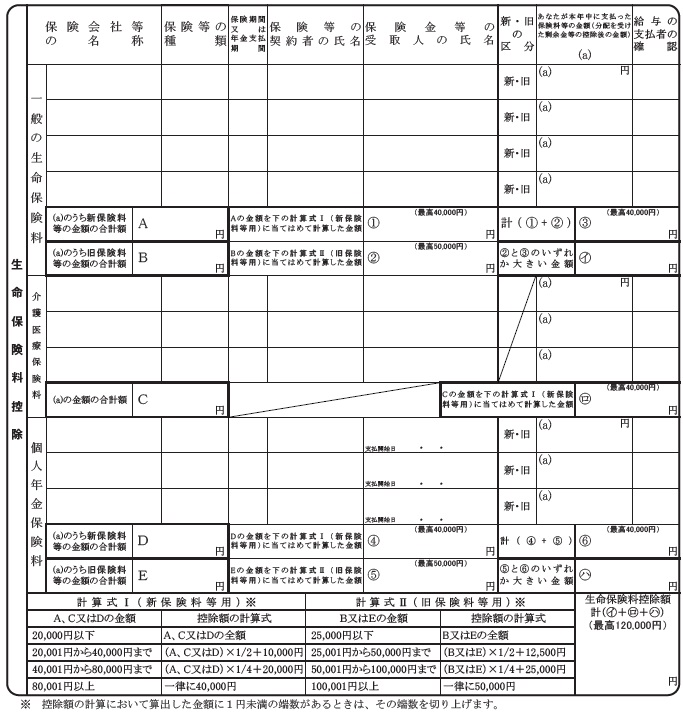

生命保険料控除は、保険料控除申告書の左側にある欄に記入します。

まずは、控除証明書を見て「新制度・旧制度」の区分と、契約の種類(一般・介護医療・個人年金)を確認します。

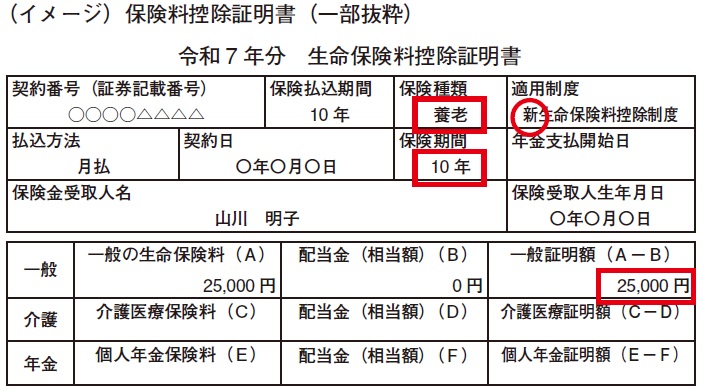

① 控除証明書の確認

保険会社から届く「生命保険料控除証明書」を確認します。

制度区分(新制度/旧制度)と契約の種類(一般・介護医療・個人年金)が明記されています。

記入に使うのは、支払保険料から配当金・割戻金などを差し引いた後の金額(証明額)で、通常は一番右側の欄に記載されています。

介護医療保険料については新制度のみです。

また、個人年金保険については、契約に税制適格特約が付与されていない場合、個人年金保険料控除の対象とはなりません。この場合は、「個人年金保険料」ではなく「一般の生命保険料」として扱われます。

証明書には区分が明記されていますので、「個人年金」か「一般の生命保険料」かをよく確認しましょう。

② 申告書への記入

申告書には、次の3つの欄があります。

- 一般の生命保険料

- 介護医療保険料

- 個人年金保険料

一般と個人年金の欄には、「新・旧」のいずれかに○を付ける欄があります。証明書の区分に従って○を付け、証明額をその右側の「支払保険料等の金額」欄に記入します。

③ 区分ごとの合計額を集計(A~E欄)

すべての契約を記入したら、申告書内で区分ごとの合計額をまとめます。

申告書では、次のようにA~Eの記号が付されています。

| 記号 | 内容 |

|---|---|

| A | 一般の生命保険料(新制度) |

| B | 一般の生命保険料(旧制度) |

| C | 介護医療保険料(新制度) |

| D | 個人年金保険料(新制度) |

| E | 個人年金保険料(旧制度) |

それぞれの合計額を算出し、次に説明する「計算式」を参考にして各欄の控除額を求めます。

④ 控除額の計算

申告書の最下部に掲載されている計算式を参考に、A~E欄で求めた各区分の合計額から控除額を計算します。計算式は新旧制度で異なります。

【計算式Ⅰ(新制度)】

| 区分ごとの合計額 | 控除額 |

|---|---|

| 20,000円以下 | 全額(=各区分の合計額) |

| 20,000円超~40,000円以下 | 合計額×1/2+10,000円 |

| 40,000円超~80,000円以下 | 合計額×1/4+20,000円 |

| 80,000円超 | 40,000円(上限) |

【計算式Ⅱ(旧制度)】

| 区分ごとの合計額 | 控除額 |

|---|---|

| 25,000円以下 | 全額(=各区分の合計額) |

| 25,000円超~50,000円以下 | 合計額×1/2+12,500円 |

| 50,000円超~100,000円以下 | 合計額×1/4+25,000円 |

| 100,000円超 | 50,000円(上限) |

控除額の計算において算出した金額に1円未満の端数があるときは切り上げます。

<具体例>

- 新制度・一般(A:36,000円)

→ 36,000×1/2+10,000=28,000円 - 旧制度・一般(B:80,000円)

→ 80,000×1/4+25,000=45,000円 - 新制度と旧制度の両方あり(A=36,000円、B=80,000円)

→ 新制度:28,000円、旧制度:45,000円 → 合計73,000円

→ 上限4万円と旧制度単独の控除額(45,000円)を比較し、大きい方の45,000円が最終控除額。

⑤ 控除額の合計を記入

一般・介護医療・個人年金の各控除額を合計し、申告書の「生命保険料控除額計」欄に記入します。

合計の上限は12万円(旧制度が混在する場合は計算上12万円を超えることもありますが、適用上限は12万円です)。

この金額が、年末調整で生命保険料控除として所得控除に反映されます。

地震保険料控除

地震保険料控除の概要

地震保険料控除は、損害保険会社などと契約した火災保険に付帯する地震保険に加入している場合に、支払った保険料の一定額を所得から差し引くことができる制度です。地震や津波などの災害に備える人を支援するための仕組みとして設けられています。

対象となるのは、現行の地震保険契約のほか、平成18年(2006年)12月31日以前に締結された旧長期損害保険契約のうち、地震保険に相当する部分です。旧契約については経過措置が設けられており、控除額の上限などが現行制度とは異なります。

控除額は、支払った保険料(または旧長期損害保険料)の金額に応じて計算します。現行の地震保険では、支払保険料の全額が控除対象となりますが、所得税における控除限度額は5万円です。旧長期損害保険料の場合は、経過措置として別の計算式が設けられており、上限は1万5千円となります。

控除証明書には、「地震保険料」または「旧長期損害保険料」のいずれかが明記されています。まずはどちらの契約に該当するかを確認し、それぞれの区分に応じて申告書に記入します。

地震保険料控除の書き方

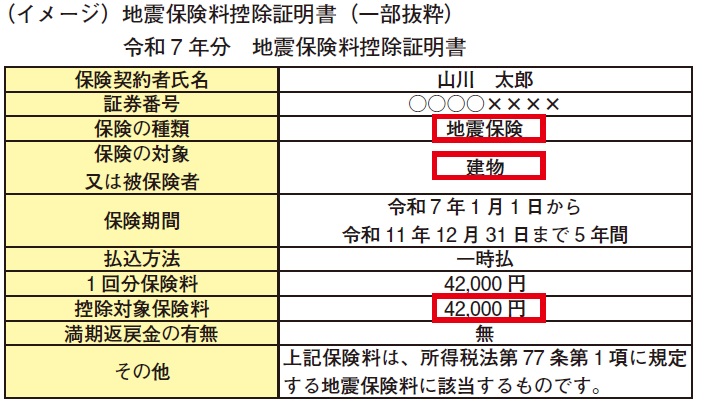

① 控除証明書の確認

地震保険料控除の対象となるかどうかは、保険会社から届く控除証明書の内容で判断します。証明書には「地震保険料」または「旧長期損害保険料」のいずれかの区分が明記されています。

地震保険料控除の対象となるのは、火災保険に付帯した地震保険部分に対する保険料です。火災保険部分は控除の対象にはなりません。また、旧長期損害保険料が記載されている場合は、平成18年12月31日以前に締結された長期契約に限って、経過措置として控除の対象になります。

申告書に記入するのは、控除証明書の右側に記載された地震保険料(または旧長期損害保険料)の金額です。契約が複数ある場合は、それぞれの証明書に記載された金額を確認し、後の集計で合算します。

なお、同一契約で「地震保険料」と「旧長期損害保険料」の両方が記載されている場合は、どちらか一方のみを選択します。両方を同時に控除することはできません。

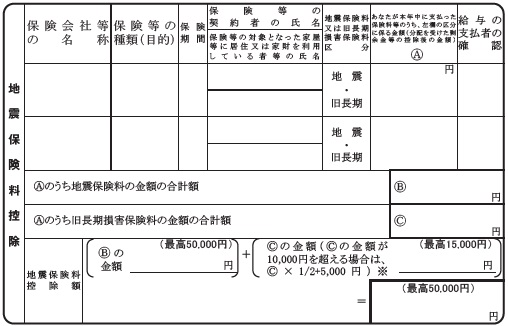

② 申告書への記入

地震保険料控除は、保険料控除申告書右上の「地震保険料控除」欄に記入します。

控除証明書で確認した「地震保険料」または「旧長期損害保険料」の金額を、証明書の記載どおりに転記します。

申告書には「地震」と「旧長期」の区分欄がありますので、証明書の内容に合わせていずれか一方に○を付け、その右側の欄に金額を記入します。

そして、区分ごとに下段の合計欄に合算します。

③ 控除額の計算

地震保険料控除の控除額は、各区分の合計額をもとに、次の区分ごとに計算します。

地震保険料(現行制度)

| 区分ごとの合計額 | 控除額 |

|---|---|

| 50,000円以下 | 全額(=各区分の合計額) |

| 50,000円超 | 一律50,000円(上限) |

旧長期損害保険料(経過措置)

| 区分ごとの合計額 | 控除額 |

|---|---|

| 10,000円以下 | 全額(=各区分の合計額) |

| 10,000円超~20,000円以下 | 合計額×1/2+5,000円 |

| 200,000円超 | 一律15,000円(上限) |

両方の契約がある場合は、区分ごとに計算した控除額を合計します。ただし、全体の上限は5万円です。

控除額に1円未満の端数があるときは、切り上げて計算します。

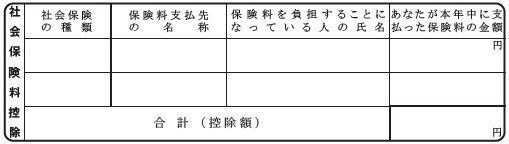

社会保険料控除

社会保険料控除の概要

ここまで見てきた生命保険料控除や地震保険料控除に比べると、社会保険料控除は仕組みが非常にシンプルです。年金や健康保険など、社会保険に関する保険料を自分で支払った場合に、その全額を所得から差し引くことができます。

会社員の場合は、健康保険や厚生年金保険料などが給与から天引きされており、これらは年末調整で自動的に控除されるため、申告書に記入する必要はありません。

したがって、申告書に記入が必要なのは、国民年金や国民健康保険などを自分で支払った場合や、生計を一にする家族の分を本人が負担している場合などに限られます。

社会保険料控除の書き方

控除対象となる保険料

あなた又はあなたと生計を一にする親族が負担することになっている、次のような保険料で、あなたが本年中に支払ったものが控除の対象となります。

- 国民健康保険料・国民健康保険税

- 健康保険、厚生年金保険、船員保険の保険料(任意継続被保険者の負担分を含む)

- 後期高齢者医療制度の保険料

- 介護保険料

- 国民年金保険料および国民年金基金の掛金

- 農業者年金保険料や雇用保険の労働保険料 など

このうち、控除証明書の提出が必要なのは5番の(国民年金・国民年金基金)です。それ以外の保険料については、通知書・領収書・口座振替の記録などをもとに支払額を確認し、申告書に記入します。

なお、給与から天引きされている社会保険料は、年末調整で自動的に控除されるため記載不要です。

また、未納分や翌年以降に支払う予定の保険料は含めないよう注意しましょう。

申告書への記入

社会保険料控除の欄には、支払った保険料の種類ごとに、支払先・対象者・金額を記入します。たとえば「国民健康保険」「国民年金」「国民年金基金」など、支払ったものをそれぞれ行に分けて書きましょう。

すべて記入し終えたら、下段の「合計」欄に合計額を記入します。複雑な計算は不要で、支払額の全額が控除の対象となります。

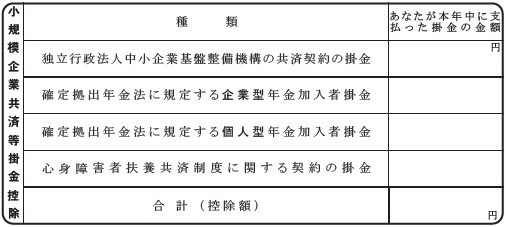

小規模企業共済等掛金控除

小規模企業共済等掛金控除の概要

ここまで見てきた保険料控除の中でも、小規模企業共済等掛金控除は少し性格が異なります。自営業者や会社役員などが加入する「小規模企業共済」、勤務先を通じて加入する「企業型確定拠出年金」、そして個人で加入する「iDeCo(個人型確定拠出年金)」の掛金などが対象となり、支払った掛金の全額が所得控除となります。

近年はiDeCoを利用する会社員も増えており、給与所得者にとっても無縁ではありません。

小規模企業共済等掛金控除の書き方

控除対象となる掛金

あなたが本年中に支払った、次の4つの掛金が控除の対象となります。

いずれも本人分のみが対象であり、生計を一にする家族の分は含めることができません。

- 独立行政法人中小企業基盤整備機構の共済契約の掛金(小規模企業共済)

- 確定拠出年金法に規定する企業型年金加入者掛金

- 確定拠出年金法に規定する個人型年金加入者掛金(iDeCo)

- 心身障害者扶養共済制度に関する契約の掛金

いずれの掛金も、支払った金額の全額が所得控除の対象となります。

給与から天引きされている掛金は、会社で処理されるため申告書への記載は不要です。

また、各制度の掛金払込証明書を添付する必要があります。

申告書への記入

「小規模企業共済等掛金控除」欄には、申告書にあらかじめ印字されている4つの区分(小規模企業共済・企業型確定拠出年金・iDeCo・心身障害者扶養共済制度)のうち、該当するものの欄に掛金の金額を記入します。

すべて記入し終えたら、下段の「合計」欄に合計額を記入します。複雑な計算は不要で、支払った掛金の全額が控除の対象となります。

まとめ

4種類の保険料控除(生命保険料・地震保険料・社会保険料・小規模企業共済等掛金)は、いずれも支払った金額に応じて所得から差し引かれる制度ですが、それぞれに特徴があります。

生命保険料控除や地震保険料控除は、証明書の内容を確認し、計算式に沿って控除額を求める必要があります。一方で、社会保険料控除や小規模企業共済等掛金控除は、支払った金額の全額が控除対象となるため、比較的わかりやすい仕組みです。

控除証明書をなくしてしまうと面倒なので、届いたらすぐにまとめておきましょう(再発行も可能ですが、できれば一度で済ませたいところです)。

少し難しく感じる生命保険料控除も、焦らず一つずつ書けば大丈夫です。落ち着いて仕上げていきましょう。

▼年末調整の関連記事▼

年末調整の他の申告書の書き方も解説しています。ぜひ続けてご覧ください。

コメント