和歌山で税理士をしている和田全史です。

株式投資をしている方の中には、「配当控除は申告した方が得なのか?」と迷ったことがある方も多いのではないでしょうか。上場株式の配当については、証券会社で源泉徴収されるため、そのまま申告しないこともできますが、確定申告を行うことで税負担が軽減されるケースもあります。

もっとも、配当控除が適用できるのは、すべての配当ではありません。どの配当が対象になるのか、また投資信託の場合にどのような取扱いになるのかを、あらかじめ確認しておくことが重要です。

そこで本記事では、配当控除の対象となる配当・ならない配当、投資信託の取扱い、特定口座年間取引報告書の確認ポイントなどを、図表を用いて分かりやすく解説します。申告した方が得になるかどうかを判断する際の参考としてご覧ください。

なお、本記事では主に上場株式の配当金および公募株式投資信託の分配金を前提に解説しています。非上場株式の配当金や各種出資金の配当・分配金については取扱いが異なるため、ここでは詳細には触れていません。

※本記事では、説明を分かりやすくするため、所得税の税率や計算例について復興特別所得税を含めずに記載しています。

配当控除とは

配当控除とは、上場株式の配当などを総合課税で申告した場合に、一定割合の金額を所得税・住民税の税額から差し引くことができる制度です。

上場株式の配当については、証券会社で源泉徴収されたまま申告しない「申告不要制度」を選択することもできますが、総合課税を選択して確定申告すると、この配当控除を受けることができます。そのため、所得水準によっては、確定申告を行った方が税負担が軽くなるケースがあります。

もっとも、配当控除はすべての配当が対象となるわけではなく、国内株式の配当や一定の株式投資信託の分配金など、対象となるものが定められています。また、投資信託の場合は投資対象によって控除割合が異なる点にも注意が必要です。

上場株式の配当については、課税方法を選択することができ、それぞれ配当控除の取扱いが異なります。まずは、課税方式と配当控除の関係を確認しておきましょう。

| 課税方式 | 所得税率 | 住民税率 | 配当控除 | 特徴 |

|---|---|---|---|---|

| 申告不要制度 | 15% | 5% | 適用なし | 確定申告をしなくてよい |

| 申告分離課税 | 15% | 5% | 適用なし | 譲渡損失と損益通算が可能 |

| 総合課税 | 累進税率 | 10% | 適用あり | 所得水準によっては税負担が軽くなる |

配当控除の対象になる配当・ならない配当

配当控除が適用できるのは、すべての配当ではなく、対象となる配当が定められています。国内株式の配当や一定の株式投資信託の分配金は対象となる一方、外国株式の配当やREITの分配金などは対象外となります。

また、投資信託については、株式への投資割合によって控除割合が異なる点にも注意が必要です。国内株式を一定割合以上組み入れている株式投資信託であれば配当控除の対象となりますが、株式の組入割合が低い場合には控除割合が小さくなる、または適用対象外となることがあります。

まずは、配当控除の対象となる主な配当・ならない主な配当を整理しておきましょう。

| 区分 | 配当控除 | 主な例 |

|---|---|---|

| 国内上場株式の配当 | 対象 | 日本企業の上場株式の配当金 |

| 国内株式を投資対象とする 公募株式投資信託 |

対象(※) | 国内株式型投資信託の分配金 |

| J-REITの分配金 | 対象外 | 上場不動産投資信託の分配金 |

| 外国株式の配当 | 対象外 | 米国株式など海外株式の配当金 |

| 外国投資信託の分配金 | 対象外 | 海外ファンドの分配金 |

※株式投資信託の配当控除の割合は、株式の組入割合により異なります。控除割合については、後ほど説明します。

配当控除の効果(配当控除率)

配当控除では、国内株式の配当や一定の株式投資信託の分配金について、配当金の一定割合を所得税および住民税の税額から差し引くことができます。本記事では説明を分かりやすくするため、この割合を「配当控除率」と表記します。この配当控除率は、国内株式の配当か、株式投資信託の分配金か、また投資信託の場合には国内株式の組入割合などによって異なります。

主な配当控除率は、次のとおりです。

| 区分 | 所得税 | 住民税 |

|---|---|---|

| 国内上場株式 | 10% | 2.8% |

| 特定株式投資信託 | 10% | 2.8% |

| 投資信託(国内株式50%以上) | 5% | 1.4% |

| 投資信託(国内株式25%以上50%未満) | 2.5% | 0.7% |

| 投資信託(国内株式25%未満) | 控除なし | 控除なし |

※なお、課税総所得金額が1,000万円を超える場合には、1,000万円を超える部分の配当について、所得税および住民税の配当控除率が異なる取扱いとなります。本記事では制度の基本的な仕組みを説明するため、主として1,000万円以下の部分に適用される控除率を用いて解説します。

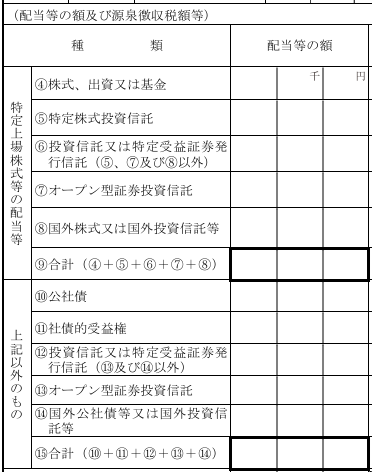

特定口座年間取引報告書のどこを確認するか

配当控除の適用を検討する際には、特定口座年間取引報告書の「配当等の額」欄にある「種類」の区分を確認します。この区分により、配当控除の対象となるかどうか、および適用される控除率の区分を判定することができます。

特に確認する区分は、次のとおりです。

- ④「株式、出資又は基金」

国内株式の配当が含まれます。ただし、この区分にはJ-REITの分配金が含まれている場合があり、J-REITの分配金は配当控除の対象外となります。J-REITの分配金が含まれているかどうかは、主に次ページ以降の「配当等の交付状況」欄で銘柄ごとの内訳を確認し、該当する金額を除いて判定します。 - ⑤「特定株式投資信託」

この区分に該当する分配金は、国内株式の配当と同じ配当控除率が適用されます。 - ⑥・⑦「投資信託」

これらの分配金については、投資信託ごとの株式組入割合等により配当控除率が異なります。具体的な控除率の判定は、主に次ページ以降の「配当等の交付状況」欄に記載された各投資信託の株式割合等を用いて行います(控除率の区分は前節の表を参照してください)。 - ⑧「国外株式又は国外投資信託等」

外国株式や外国投資信託の分配金であり、配当控除の対象にはなりません。

なお、⑩以降の区分に記載されている金額は、預貯金や公社債などの利子所得に関するものであり、配当控除とは関係ありません。

なお、株式数比例配分方式を選択していない場合、上場株式の配当については証券口座に入金されず、銘柄ごとに送付される配当金計算書により金額や区分を確認することになります。

配当控除を申告した方が有利になるケース(税率の比較)

源泉徴収のみの場合には、配当金に対して20%(所得税15%・住民税5%)の税率が適用されるのに対し、総合課税で申告した場合には、所得税額および住民税額から配当控除(原則として所得税10%、住民税2.8%)を差し引くことができます。

税額のみを比較すると、所得税率20%までの範囲では、配当控除を適用するために総合課税で申告した方が有利となるケースが多いといえます。

配当控除を考慮した税率比較(国内株式配当)

| 課税所得金額 | 所得税率 | 申告する場合 (配当控除後) |

申告しない場合 |

|---|---|---|---|

| 195万円以下 | 5% | 2.2%※ | 20% |

| 195万円超330万円以下 | 10% | 7.2% | 20% |

| 330万円超695万円以下 | 20% | 17.2% | 20% |

| 695万円超900万円以下 | 23% | 20.2% | 20% |

※所得税については、配当控除額が税額を上回る場合でも、税額がマイナスになることはなく、控除しきれない部分は切り捨てとなります。

所得税率が23%以上の税率帯になると、配当控除を適用しても合計税率が20%を上回るため、原則として申告しない方が税額面では有利となります。

また、外国株式の配当や株式割合の低い投資信託の分配金が含まれている場合には、配当控除の適用対象とならない、または控除率が低くなるため、税額面でも申告が不利となる可能性があります。

さらに、税額計算上は有利となる場合であっても、所得金額の増加により、国民健康保険料、扶養判定、各種所得制限などに影響することがあります。このような点も含め、申告の要否は総合的に検討する必要があります。申告の要否を判断する際の基本的な考え方については、前回の記事でも解説していますので、あわせてご参照ください。

まとめ

配当控除は、上場株式の配当金や一定の株式投資信託の分配金を総合課税で申告した場合に適用される税額控除制度です。税額のみを単純に比較すると、所得税率20%までの範囲では、配当控除を適用するために申告した方が有利となるケースが多いといえます。

もっとも、外国株式の配当や株式割合の低い投資信託の分配金が含まれている場合には、配当控除の適用対象とならない、または控除率が低くなるため、必ずしも申告が有利になるとは限りません。また、税額面では有利となる場合であっても、総所得金額の増加により、国民健康保険料、扶養判定、各種所得制限などに影響することがあります。

配当控除の適用を検討する際には、対象となる配当の種類、適用される控除率、税率帯、そして税額以外への影響も含め、総合的に判断することが重要です。

コメント